Neue Bestimmungen betreffend wirtschaftlich Berechtigte

Inhaltsverzeichnis

- I. Einleitung

- - Neue Sorgfaltspflichten für Finanzintermediäre, Notare und Rechtsanwälte

- - Umwandlung der Inhaberaktien in Namenaktien

- II. Ausgangssituation

- - Geldwäscherei durch die Aktiengesellschaften

- - Gefahr der Sitzgesellschaften

- - Inhaberaktien und ihre Vorteile

- III. Bestimmungen hinsichtlich der wirtschaftlich Berechtigten

- - GAFI-Gesetz: Regelungen betreffend Inhaberaktien und wirtschaftlich Berechtigte

- - Geplante Massnahmen:

- 1. Abschaffung der Inhaberaktien

- 2. Strafrechtliche Sanktionen für Aktionäre und Verwaltungsrat

- - Geldwäschereigesetz:

- 1. Neue Pflichten für Finanzintermediäre

- 2. Neue Pflichten für Notare und Rechtsanwälte

- IV. Resümee

Einleitung

Im Rahmen der Geldwäschereiprävention hat der Bundesrat am 01.06.2018 die Vernehmlassung zu der Änderung des Geldwäschereigesetzes (GwG) eröffnet. Dieses Reformvorhaben geht auf die Empfehlungen der FATF und des Global Forum zurück. Neu will der Gesetzgeber die wirtschaftlich Berechtigten an juristischen Personen feststellen und identifizieren. Dafür schlägt der Gesetzesvorentwurf eine Reihe von Massnahmen vor.

Neue Sorgfaltspflichten für Finanzintermediäre, Notare und Rechtsanwälte

Erstens bekommen die Finanzintermediäre neue Aufgaben. Neu müssen sie die Informationen über die wirtschaftlich Berechtigten nicht nur einholen, sondern tatsächlich überprüfen. Ausserdem sind die gewonnenen Daten regelmässig zu aktualisieren.

Zweitens sind die Sorgfaltspflichten für Notare, Anwälte, Steuerberater und Treuhänder vorgesehen. Diese und ähnliche Berufe fasst der Gesetzgeber unter dem Begriff „Berater“ zusammen. Die Berater werden zum Teil den gleichen Pflichten nach dem GwG wie Finanzintermediäre unterliegen. Dazu gehören die Pflicht zur Feststellung und Identifizierung der wirtschaftlich Berechtigten sowie Dokumentations- und Abklärungspflicht.

Darüber hinaus besteht für die Berater eine besondere Pflicht beim Verdacht auf die Geldwäscherei die Geschäftsbeziehung abzulehnen oder abzubrechen. Im Vergleich zu den Finanzintermediären und Händlern sind die Berater nicht verpflichtet eine Meldung an die Meldestelle für Geldwäscherei (MROS) zu erstatten.

Abschaffung der Inhaberaktien

Parallel bereitet der Gesetzgeber weitere Änderungen für die Aktiengesellschaften vor. Aktuell läuft der Auswertungsprozess zu einer anderen Vernehmlassung. Diese bestrebt die Transparenz bei den Aktiengesellschaften zu verbessern. Zur Erfüllung dieses Zwecks ist die Abschaffung der Inhaberaktien bei allen nicht börsenkotierten Aktiengesellschaften geplant. Dafür müssen die Verwaltungsräte die Inhaberaktien in Namenaktien umwandeln.

Ausserdem sind strafrechtliche Sanktionen sowohl für den Verwaltungsrat als auch für die Aktionäre vorgesehen. Eine Geldbusse droht dem Verwaltungsrat für die Verletzung seiner Pflicht das Aktienbuch über Namenaktionäre oder Verzeichnis über die wirtschaftlich Berechtigten ordnungsgemäss zu führen.

Die Aktionäre werden mit einer Busse bestraft, falls sie gegen die Pflicht zur Meldung der wirtschaftlich berechtigten Personen verstossen. Einen Gesetzesentwurf wird das Eidgenössische Finanzdepartement (EFD) dem Parlament voraussichtlich bis Ende des Jahres vorlegen.

Ausgangssituation

Geldwäscherei durch die Aktiengesellschaften

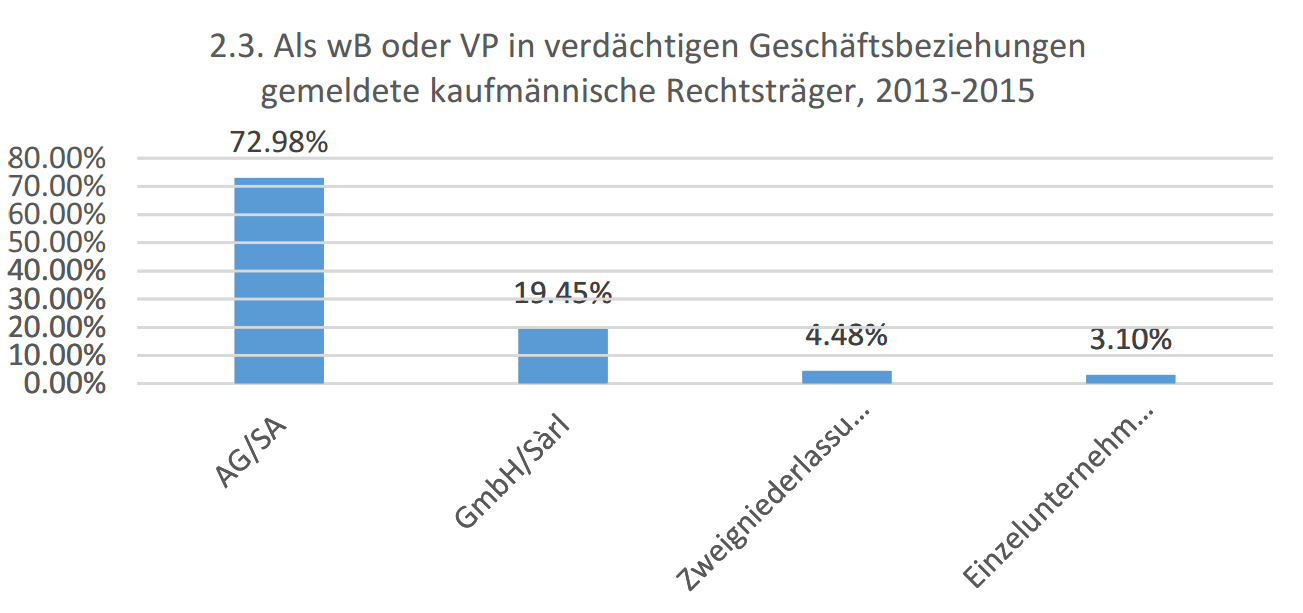

Mit knapp 223.000 Einträgen im Handelsregister ist die Aktiengesellschaft die häufigste Gesellschaftsform in der Schweiz. Aufgrund der Involvierung in internationale Wirtschafts- und Finanzkreisläufe weisen die Schweizer Aktiengesellschaften im Vergleich zu anderen Kapitalgesellschaften ein höheres Risiko auf.

Dies zeigt folgende Grafik der interdepartementalen Koordinationsgruppe zur Bekämpfung der Geldwäscherei und der Terrorismusfinanzierung (KGGT). Zwischen 2013 und 2015 wurden knapp 73% der Aktiengesellschaften als wirtschaftlich Berechtigte (wB) oder Vertragspartei (VP) in verdächtigten Geschäftsbeziehungen der MROS gemeldet.

Aktiengesellschaften werden oft dazu benutzt, Gelder aus Straftaten zu waschen. Die Geldwäscherei (vom Englischen Money Laundering) bezeichnet das Zurückbringen von Vermögenswerten aus kriminellen Tätigkeiten in den regulären Wirtschaftskreislauf. Das Ziel ist es die illegale Herkunft der Gelder zu verheimlichen und sie gegenüber anderen Akteuren dauerhaft zu legitimieren.

Für die Geldwäscherei brauchen die Kriminellen rechtliche Strukturen, mithilfe deren sie die an den Geldern tatsächlich wirtschaftlich Berechtigten verstecken. Bei Aktiengesellschaften dürfen die Gesellschafter die Kapitalanteile (Aktien) anonym besitzen und diese frei handeln.

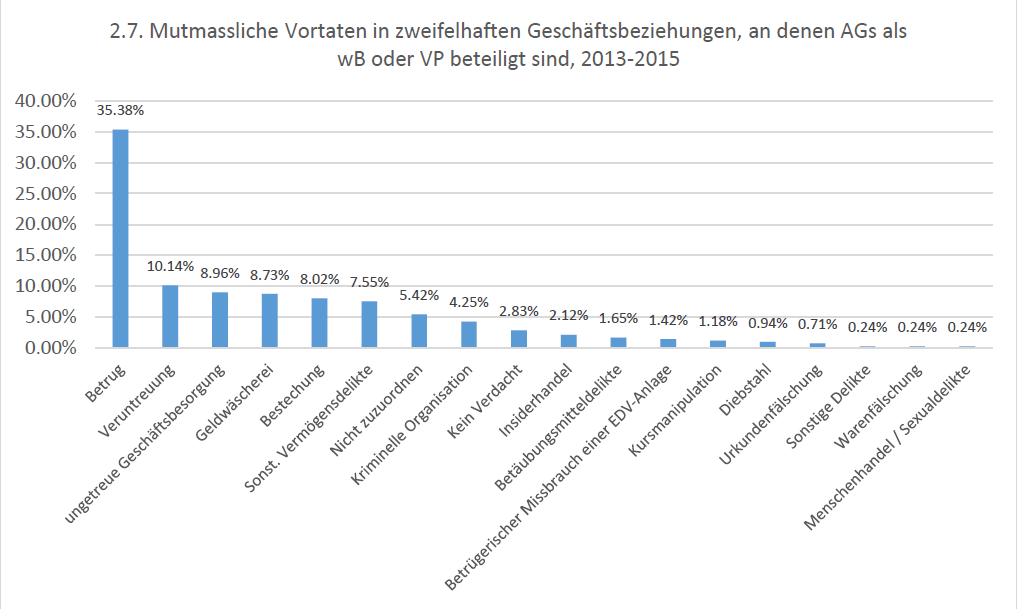

Die Anonymität der am Ende der Kontrollkette stehenden Personen der Gesellschaft gegenüber ermöglicht es, rechtswidrig erworbenes Geld zu verschleiern. Wie die folgende Grafik zeigt, steht der Betrug bei verdächtigten Geschäftsbeziehungen, an denen Aktiengesellschaften als wirtschaftlich Berechtigte oder Vertragspartei beteiligt sind, mit über 35% der Fälle an erster Stelle.

Gefahr der Sitzgesellschaften

Die Gesetzgebung zur Geldwäschereibekämpfung unterscheidet zwischen Sitz- und operativ tätigen Gesellschaften. Die Sitzgesellschaften sind die Gesellschaften ohne reale wirtschaftliche oder kaufmännische Tätigkeit. Die Sitzgesellschaften beschränken sich auf die Vermögensverwaltung und stellen ein besonders hohes Intransparenzrisiko dar. Die Verwendung einer Sitzgesellschaft ermöglicht dem Eigentümer von Vermögenswerten eine gewisse Anonymität.

Die Gefährdung aufgrund der involvierten Sitzgesellschaften lenkt das Augenmerk auf die Rolle der Anwälte, Notare, Treuhänder, die die Gesellschaften bei der Gründung und Verwaltung beraten. Diese Berufe sind dem GwG nicht unterstellt. Aus diesem Grund gelten für diese Berufe weniger strenge Sorgfaltspflichten als für die Finanzintermediäre.

Inhaberaktien

Die Schweiz ist internationalen Druck hinsichtlich der Ausgabe der nicht börsenkotierten Inhaberaktien ausgesetzt. Die Tendenz geht in die Richtung der Umwandlung von Inhaber- in Namenaktien. Der erste Versuch die Inhaberaktien abzuschaffen erfolgte 2005 bei der Revision des Aktienrechts.

Nach dem Inkrafttreten des GAFI-Gesetzes sind die Bestimmungen über die Inhaberaktien und die Namenaktien fast gleich geworden. Nach der Einschätzung des Bundesamtes für Justiz ist die Anzahl der Inhaberaktien seit dem Inkrafttreten des GAFI-Gesetzes zurückgegangen. Manche Gesellschaften haben ihre Inhaberaktien freiwillig in Namenaktien umgewandelt.

Vorteile der Inhaberaktien

Die Inhaberaktien bringen ihrem Besitzer viele Vorteile. Sie sind einfach, nämlich ohne Indossament, übertragbar. Die Gesellschaft kann die Übertragbarkeit der Inhaberaktien nicht beschränken (vinkulieren). Auf dem Sekundärmarkt kann der Erwerber sich darauf verlassen.

Zudem ermöglichen die Inhaberaktien dem Aktionär eine gewisse Anonymität, wenn die Gesellschaft die Führung des Verzeichnisses über Inhaberaktionäre auf einen Finanzintermediär überträgt. Aufgrund ihrer Verpfändbarkeit fungieren Inhaberaktien gut für die Kreditsicherungen.

Bestimmungen hinsichtlich der wirtschaftlich Berechtigten

GAFI-Gesetz

Anlässlich der revidierten FATF-Empfehlungen 2012 hat die Schweiz das GAFI-Gesetz verabschiedet, das am 01.07.2015 in Kraft getreten ist. Das neue Gesetz dient der Umsetzung der Transparenzvorgaben der FATF hinsichtlich der Informationen über wirtschaftlich Berechtigte. Gleichzeitig realisiert es die Anforderungen des Global Forum zur Identifizierung der Eigentümer an Inhaberaktien.

Einerseits hat das GAFI-Gesetz die Anonymität der Inhaberaktionäre aufgehoben, andererseits hat es die Pflicht zur Offenlegung der an Aktien wirtschaftlich Berechtigten eingeführt. Das GAFI-Gesetz besagt den Aktiengesellschaften sowohl ihre Namen- als auch Inhaberaktionäre zu kennen. Die Regelungen des GAFI-Gesetzes betreffend die Aktiengesellschaften sind im revidierten Obligationenrecht (OR) enthalten.

Inhaberaktien im GAFI-Gesetz

Seit 01.07.2015 ist jeder Erwerb schon einer einzigen Inhaberaktie meldepflichtig. Die Aktionäre einer nicht börsenkotierten Aktiengesellschaft müssen der Gesellschaft innert eines Monats den Erwerb von Inhaberaktien melden (Art. 697i Abs. 1 OR). Der Verwaltungsrat hat diese Meldungen in einem Verzeichnis zu erfassen.

Zu melden sind der Vor- und Nachname oder die Firma des Inhaberaktionärs sowie Geburtsdatum und Staatsangehörigkeit. Der Inhaberaktionär identifiziert sich mit einem amtlichen Ausweis (Pass, Identitätskarte, Führerausweis) oder als juristische Person mit einem Handelsregisterauszug (Art. 697i Abs. 2 OR).

Die Angaben über die Inhaberaktionäre hat die Gesellschaft lediglich formell und nicht inhaltlich zu prüfen. Die Gesellschaft muss den Vor- und Nachnamen sowie das Geburtsdatum des Aktionärs prüfen. Die Angaben zu der Adresse und Staatsangehörigkeit sind nicht immer aus den Ausweispapieren ersichtlich (z.B. Schweizer Führerausweis enthält keine Angaben zu der Staatsangehörigkeit des Besitzers). Aus diesem Grund darf die Gesellschaft sich auf die vom Aktionär gemeldeten Informationen verlassen, ohne Verpflichtung diese zu überprüfen. Die Gesellschaft prüft lediglich, ob der Ausweis den gesetzlichen Anforderungen entspricht und ob er offensichtlich für die meldende Person ausgestellt wurde, mehr nicht.

Wirtschaftlich Berechtigte an Inhaber- und Namenaktien

Neben der Identifizierung der Inhaberaktionäre bestrebt das GAFI-Gesetz das Ziel die wirtschaftlich Berechtigten an Inhaber- und Namenaktionäre der nicht börsenkotierten Aktiengesellschaften festzustellen. Aktionäre müssen ab Erreichen oder Überschreiten des Grenzwerts von 25% des Kapitalanteils oder der Stimmen der Gesellschaft einen an den Aktien wirtschaftlich Berechtigten mitzuteilen (Art. 697j OR). Die Meldefrist beträgt einen Monat. Die gemeldeten Angaben über wirtschaftlich Berechtigte trägt der Verwaltungsrat in einem speziellen Verzeichnis ein.

Die Meldungen betreffend die wirtschaftlich Berechtigten muss die Gesellschaft generell nicht prüfen. Die wirtschaftlich Berechtigten müssen sich weder identifizieren noch einen Nachweis ihrer Berechtigung an Aktien erbringen. Falls der Aktionär selber wirtschaftlich berechtigt ist, muss er ohnehin seinen Erwerb von Inhaber- oder Namenaktien mitteilen. Meldet der Aktionär eine Drittperson als wirtschaftlich Berechtigte, besteht für die Gesellschaft keine Pflicht zur Prüfung von diesen Angaben. Eine Prüfung ist in vielen Fällen unmöglich und stellt einen unverhältnismässigen Aufwand für den Verwaltungsrat dar.

Geplante Massnahmen

Die Regelungen des 2015 verabschiedeten GAFI-Gesetzes stellen einen wichtigen Schritt in der Geldwäschereiprävention dar. Hinsichtlich der Vorgaben betreffend die Inhaberaktien hat die Schweiz jedoch die Note „nicht konform“ erhalten - mit der Empfehlung die Transparenz bei nicht börsenkotierten Aktiengesellschaften zu verbessern. Dies hat zu der neuen Gesetzesreform durchgeführt.

Der Gesetzgeber hat eine radikale Problemlösung vorgeschlagen, die eine Abschaffung der nicht börsenkotierten Inhaberaktien vorsieht. Darüber hinaus sind im Gesetzesvorentwurf die Sanktionsmassnahmen für den Verwaltungsrat und die Aktionäre bei Pflichtverletzung vorgesehen.

1. Abschaffung der Inhaberaktien

Zweck der Abschaffung der Inhaberaktien

Der Gesetzgeber behauptet, dass die Umwandlung von Inhaber- in Namenaktien den Gesellschaften die Möglichkeit geben würde die „Phantomaktionäre“ loszuwerden. Der Verwaltungsrat muss in der Lage sein die Identität der Aktionäre festzustellen. Das Vorhandensein der „Phantomaktionäre“ kann die Gesellschaft in der Regulierung ihrer sowohl internen als auch externen Prozessabläufe schwerwiegend hindern. In der Generalversammlung führt es zu den Problemen oder bis zu der Unmöglichkeit, die in den Statuten vorgesehenen Beschlussquoren zu erreichen oder die Genehmigung einer Fusion oder Umwandlung der Gesellschaft einzuholen.

Eine weitere Schwierigkeit können nicht identifizierte wirtschaftlich Berechtigte an Inhaberaktien darstellen. Erreicht oder übersteigt der Anteil der nicht gemeldeten Aktien 25 Prozent, führt es zur Behinderung der Gesellschaft bei der Durchführung von Finanztransaktionen. Mangels einer Lösung im geltenden Recht sind die Aktiengesellschaften gezwungen, rechtwidrig zu handeln, indem sie die nicht gemeldeten Aktien bei der Stimmenzählung in der Generalversammlung nicht beachten oder die Aktien auf einer unzulässigen Weise annullieren müssen.

Konkrete Massnahmen zu der Abschaffung

Der Gesetzesvorentwurf schlägt vor die Ausgabe von Inhaberaktien bei nicht börsenkotierten Aktiengesellschaften zu verbieten (Art. 622 Abs. 2 revOR). Nicht betroffen sind die Gesellschaften, deren Aktien auf einer Börse kotiert oder als Bucheffekten ausgestaltet sind. Ist zumindest ein Teil der Aktien der Gesellschaft auf einer Börse kotiert, darf sie die Inhaberaktien ausgeben (Art. 622 Abs. 1 revOR).

Im Fall einer Dekotierung müssen die Aktiengesellschaften ihre Inhaberaktien innerhalb von 6 Monaten seit dem Zeitpunkt der Dekotierung in Namenaktien umwandeln (Art. 622 Abs. 2bis revOR). Die Umwandlung der Namenaktien beschliesst der Verwaltungsrat. Er hat die Statuten durch öffentliche Beurkundung zu ändern und die Statutenänderung im Handelsregister einzutragen (Art. 647 revOR).

Bei Nichteinhaltung der Umwandlungsfrist werden die Inhaberaktien automatisch per Gesetz zu Namenaktien. Der Verwaltungsrat muss die Aktionäre auf die Umwandlung hinweisen und die Rückgabe der Inhaberaktien fordern. Die zurückgegebenen Inhaberaktien hat der Verwaltungsrat entweder zu vernichten oder in Namenaktien umzuwandeln.

2. Strafrechtliche Sanktionen für Verletzung der Melde- und Verzeichnisführungspflicht

Aufsicht

Mit der Abschaffung der Inhaberaktien müsste der Verwaltungsrat nur das Aktienbuch über Namenaktionäre und das Verzeichnis über wirtschaftlich Berechtigte führen. Das Verzeichnis über Inhaberaktionäre zu führen wäre nicht mehr nötig.

Die korrekte Führung des Aktienbuches und Verzeichnisses werden die Behörden und Finanzintermediäre prüfen (Art. 686 Abs. 6 und Art. 697 l Abs. 5 revOR). Sie werden kontrollieren, ob die von der Gesellschaft mitgeteilten Angaben den Informationen im Aktienbuch oder Verzeichnis entsprechen. Das Einsichtsrecht steht den Behörden und Finanzintermediären zu, soweit es der Erfüllung ihrer gesetzlichen Aufgaben dient.

Ist Ihr Aktienbuch korrekt? Prüfen Sie Ihr Aktienregister jetzt!

Sanktionen

Für Verwaltungsräte

Die Namenaktionäre dürfen ihre Mitgliedschaftsrechte ausüben nur soweit die Gesellschaft sie im Aktienbuch erfasst hat (Art. 689a Abs. 1 OR). Die Registration im Aktienbuch und Verzeichnis über wirtschaftlich Berechtigte ist für Aktionäre ein Nachweis, dass sie ihren Pflichten zur Meldung nachgekommen sind. Deshalb muss die Aktiengesellschaft über das Aktienbuch und Verzeichnis verfügen und diese korrekt führen.

Aktuell sieht das Gesetz keine Rechte der Aktionäre vor, gegen den Verwaltungsrat vorzugehen, falls er seine Pflichten zu dem Besitz und der richtigen Führung des Aktienbuches und Verzeichnisses nicht erfüllt. Aus diesem Grund hat der Gesetzgeber das fehlende oder nicht rechtmässig geführte Aktienbuch oder Verzeichnis als Organisationsmangel eingestuft (Art. 731b Abs. 1 Ziff. 4 revOR). Dies hat zur Folge, dass ein Aktionär beim Gericht eine Mangelbeseitigung beantragen kann. Das Gericht kann der Gesellschaft eine Frist zur Wiederherstellung eines rechtmässigen Zustandes ansetzen, einen Sachwalter ernennen oder sogar die Auflösung der Gesellschaft verfügen. (Art. 731b Abs. 2 revOR).

Für das Unterlassen oder die unrichtige Führung des Aktienbuches und Verzeichnisses über wirtschaftlich Berechtigte ist für den Verwaltungsrat eine Busse vorgesehen (Art. 327a Bst. a revStGB). Eine weitere Busse droht dem Verwaltungsrat, falls er einer Behörde Einsicht in das Aktienbuch oder Verzeichnis verweigert (Art. 292 StGB). Im Gegensatz sieht der Gesetzesentwurf keine strafrechtlichen Sanktionen für die Verweigerung des Einsichtsrechts eines Finanzintermediärs. In diesem Fall kann der Finanzintermediär eine betreffende Geschäftsbeziehung nicht eingehen oder auflösen.

Mit Das-Aktienregister.ch erstellen Sie ein rechtlich valides Aktienbuch. Laden Sie unsere gratis Checklisten “Aktienbuch” und “Verzeichnis über wirtschaftlich Berechtigte” herunter.

Sanktionen für Verwaltungsräte bei Verletzung der Pflicht zur Führung des Aktienbuches und Verzeichnisses

| Verpflichtete | Pflichten aktuell | Sanktionen aktuell | Pflichten geplant | Sanktionen geplant |

|---|---|---|---|---|

| Verwaltungsrat | 1.Bestehen eines Aktienbuches und Verzeichnisses über Inhaberaktionäre und wirtschaftlich Berechtigte 2.Korrekte Führung des Aktienbuches/ Verzeichnisses |

Art. 754 OR Verantwortung für den Schaden, der den Anteilsinhabern und Gläubigern entsteht |

Neu: - kein Verzeichnis über Inhaberaktionäre notwendig, da keine Inhaberaktien - Fehlen/nicht korrektes Führen des Aktienbuches/Verzeichnisses ist ein Organisationsmangel (Art. 731b Abs. 1 Ziff. 4 revOR) |

- Busse für das Fehlen oder unrichtige Führung des Aktienbuches/Verzeichnisses (Art. 327a Bst. a revStGB) - auf Antrag des Aktionärs Verpflichtung zur rechtsmässigen Führung des Aktienbuches/ Verzeichnisses durch das Gericht |

| 3.Ermöglichung eines Zugangs zum Aktienbuch/Verzeichnis den zuständigen Behörden | Busse für Verweigerung der Einsicht in das Aktienbuch/Verzeichnis einer Behörde (Art. 292 StGB) | Neu: den Behörden und Finanzintermediären Einsicht in das Aktienbuch/Verzeichnis ermöglichen (Art. 686 Abs. 6 und Art. 697 l Abs. 5 revOR) |

Verweigerung der Einsicht: - einer Behörde -˃ Busse (Art. 292 StGB) - einem Finanzintermediär -˃ keine Sanktion |

Für Aktionäre

Meldet sich der Inhaberaktionär innerhalb von 18 Monaten nicht, verliert er seine Aktien endgültig. Die Gesellschaft darf mit diesen Aktien und den dafür eingezahlten Einlagen nach Belieben umgehen. Verletzt der Aktionär vorsätzlich seine Pflicht den an Aktien wirtschaftlich Berechtigten oder Änderungen in seinen Angaben zu melden, wird er mit einer Busse bestraft.

Sanktionen für Aktionäre bei Verletzung der Meldepflicht

| Verpflichtete | Pflichten aktuell | Frist aktuell | Sanktionen aktuell | Pflichten geplant | Frist geplant | Sanktionen geplant |

|---|---|---|---|---|---|---|

| Inhaberaktionäre | Meldung des Erwerbs (ab 1. Aktie) | 1 Monat ab Erwerb | Art. 697 m OR: Ruhen von Mitgliedschafts- und Vermögensrechten bis zur Erstattung der Meldepflicht | Meldung des Eigentums | 18 Monate | Endgültiger Verlust vom Eigentum an Inhaberaktien |

| Erwerber von Inhaber- und Namenaktien (ab Schwellenwert von 25 %) | Meldung des an Aktien wirtschaftlich Berechtigten (sich selbst oder einer Drittperson) | 1 Monat ab Erwerb | Art. 697 m OR: Ruhen von Mitgliedschafts- und Vermögensrechten bis zur Erstattung der Meldepflicht | Meldung des wirtschaftlich Berechtigten | 1 Monat ab Erwerb | Busse bei vorsätzlicher Pflichtverletzung |

Geldwäschereigesetz

Während das Obligationenrecht (OR) die internen Verhältnisse einer Gesellschaft regelt (z.B. zwischen Aktionären und Verwaltungsrat), enthält das Geldwäschereigesetz (GwG) die Vorgaben hinsichtlich der externen Verhältnisse zwischen der Gesellschaft und Dritten (z.B. zwischen Aktionär und Bank).

Einer der wichtigsten Begriffe des GwG ist der Begriff der wirtschaftlich berechtigten Person. Dies ist eine natürliche Person, die allein oder in gemeinsamer Absprache mit Dritten durch die Beteiligung ab 25% die Gesellschaft direkt oder indirekt letztendlich kontrolliert (Art. 2a Abs. 3 GwG).

Verpflichtete

Dem Geldwäschereigesetz sind die Finanzintermediäre (z.B. Banken oder Versicherungen) und Händler unterstellt (Art. 2 Abs. 1 Bst. a GwG). Neu führt der Gesetzesvorentwurf eine neue Kategorie „Beraterinnen und Berater“ ein (Art. 2 Abs. 1 Bst. c revGwG). Dieser Begriff fasst die Angehörigen der juristischen Berufe (Anwälte, Notare) sowie Steuerberater, Treuhänder und Buchhalter zusammen. Das sind natürliche Personen, die Dienstleistungen im Zusammenhang mit Gesellschaften im Bereich Gründung, Führung und Verwaltung erbringen (Ziff. 1).

Mit der Gründung meint der Gesetzgeber alle Handlungen, die mit der rechtlichen Entstehung der Gesellschaft verbunden sind. Unter der Führung sind alle Geschäftsleitungsaufgaben zu verstehen. Der Begriff „Verwaltung“ bezeichnet die Aufgaben des Verwaltungsrats, die der Berater übernimmt. Dies ist beispielsweise der Fall, wenn der Berater eine Organstellung in einer Sitzgesellschaft hält. Im Rahmen des risikobasierten Ansatzes wird diese Norm für alle ausländischen Gesellschaften gelten sowie für die Schweizer Gesellschaften, die Dienstleistungen im Zusammenhang mit Sitzgesellschaften tätigen.

Das revidierte GwG betrifft die Bestimmungen bezüglich der wirtschaftlich berechtigten Personen. Einerseits wird das GwG die Pflichten der Finanzintermediäre in dieser Hinsicht ergänzen und andererseits die Regelungen über die Sorgfaltspflichten der Berater einfügen.

Neue Pflichten für Finanzintermediäre

Die Finanzintermediäre müssen die wirtschaftlich berechtigten Personen zunächst feststellen und identifizieren. Der Gesetzesvorentwurf enthält zwei weitere Pflichten der Finanzintermediäre.

1.Verifizierung der Angaben

Das revidierte GwG besagt, dass die Finanzintermediäre die wirtschaftlich berechtigte Person mit der nach Umständen gebotenen Sorgfalt nicht nur festzustellen, sondern die erhaltenen Angaben zu überprüfen haben (Art. 4 Abs. 1 S. 1 revGwG). Die Verifizierung der Angaben zu wirtschaftlich Berechtigten stellt keine neue Pflicht dar, sondern ist eine gesetzliche Verankerung der bestehenden Praxis und Rechtsprechung (explizite gesetzliche Grundlage). Der Aufwand ist vom Risiko abhängig, dass die Vertragspartei vorzeigt (risikobasierter Ansatz).

Nach Gesetzesvorentwurf müssen die Finanzintermediäre die Informationen zu wirtschaftlich Berechtigten kritisch hinterfragen und Massnahmen treffen, um die Glaubwürdigkeit dieser Angaben sicherzustellen. Dafür stehen den Finanzintermediären unterschiedliche Quellen zur Verfügung: die eigenen Kenntnisse hinsichtlich des Kundenprofils, öffentliche Informationen sowie bedarfsweise und wo möglich Informationen einer externen Stelle.

2. Überprüfung der Angaben auf Aktualität

Eine neue Pflicht der Finanzintermediäre ist es die erforderlichen Belege auf ihre Aktualität periodisch zu überprüfen und bei Bedarf zu aktualisieren (Art. 7 Abs. 1bis revGwG). Die Aktualisierungspflicht betrifft sowohl die neuen als auch die bereits bestehenden Kundenbeziehungen des Finanzintermediärs. Die Häufigkeit und der Umfang richten sich nach dem Risiko, das die Vertragspartei darstellt. Eine Geschäftsbeziehung mit dem erhöhten Risiko verlangt eine häufigere Überprüfung als eine solche mit dem geringen Risiko.

Der Begriff „Belege“ umfasst die verschiedenen Unterlagen, Daten und Angaben allgemein, die ein Finanzintermediär im Rahmen der Sorgfaltspflicht erfasst. Darunter fallen das vom Finanzintermediär erstellte Kundenprofil, Ausweiskopien, ausgefüllte Kundenformulare sowie handschriftliche und elektronische Notizen oder Anmerkungen des Finanzintermediärs im Kundendossier.

Neben der Identifizierung des Kunden und Feststellung des wirtschaftlich Berechtigten muss der Finanzintermediär die Aktualität der Art und des Zwecks der Geschäftsbeziehung überprüfen. Die Überprüfung der Aktualität muss periodisch erfolgen. Dabei gibt der Gesetzgeber den Finanzintermediären gestützt auf den risikobasierten Ansatz maximale Flexibilität betreffend die Frequenz und Umfang der einzuholenden Informationen.

Sorgfaltspflichten der Berater

Teilweise stehen die Pflichten der Berater denjenigen der Finanzintermediäre im GwG gleich. Die Konkretisierung der Sorgfaltspflichten wird in der Geldwäschereiverordnung verankert.

1. Identifizierung der wirtschaftlich Berechtigten

Der Berater hat bei der Aufnahme von Geschäftsbeziehungen mithilfe eines beweiskräftigen Dokuments die Vertragspartei zu identifizieren (Art. 3 Abs. 1 GwG).

2. Feststellung der wirtschaftlich Berechtigten

Wenn die Vertragspartei mit der wirtschaftlichen Person nicht identisch ist oder daran Zweifel bestehen, hat der Berater eine schriftliche Erklärung einzuholen, wer die wirtschaftlich berechtigte Person ist (Art. 4 Abs. 2 Bst. a GwG).

3. Dokumentation- und Abklärungspflicht

Die Berater müssen die Hintergründe und den Zweck des von Dritten gewünschten Geschäfts abklären (Art. 8 b revGwG).

4. Abbruch bzw. Ablehnung der Geschäftsbeziehung

Kann der Berater seine Sorgfaltspflicht wie vorgeschrieben nicht erfüllen, muss er die Tätigkeit ablehnen oder die Geschäftsbeziehung abbrechen (Art. 8 c revGwG). Dies gilt entsprechend, wenn der Berater einen begründeten Verdacht hat, dass das gewünschte Geschäft im Zusammenhang mit Geldwäscherei, Terrorismusfinanzierung oder einer kriminellen Organisation steht (Art. 10 b revGwG). Im Vergleich zu den Finanzintermediären müssen die Berater den Verdacht auf die Geldwäscherei an die Meldestelle für Geldwäscherei (MROS) nicht melden.

Sanktionen

Die Berater müssen ein Revisionsunternehmen beauftragen, das die Prüfungen hinsichtlich der sorgfaltspflichtigen Dossiers durchführt (Art. 15 Abs. 1 – 4 revGwG). Bei Feststellung oder einem begründeten Verdacht auf Verletzung der Pflicht zur Ablehnung oder zum Abbruch seitens des Beraters erstattet das Revisionsunternehmen dem Eidgenössischen Finanzdepartement (EFD) unverzüglich eine Anzeige (Art. 15 Abs. 6 revGwG). Für die Pflichtverletzung ist eine Busse vorgesehen (Art. 39 revGwG). Die maximalle Höhe der Busse beträgt 500.000 CHF bei vorsätzlicher und 150.000 CHF bei fahrlässiger Pflichtverletzung.

Resümee

Obschon die beschriebenen Regelungen noch nicht in Kraft getreten sind, ist es deutlich sichtbar, dass der Gesetzgeber eine strengere Kontrolle der nicht börsenkotierten Aktiengesellschaften einplant. Den Verwaltungsräten ist eine erhöhte Sorgfalt bei der Führung des Aktienbuches über Namenaktionäre und Verzeichnisses über Inhaberaktionäre und wirtschaftlich Berechtigte geboten. Dies erfordert eine gewissenhafte Erfassung der Angaben über die Gesellschafter und wirtschaftlich Berechtigten sowie über die Übertragung der Aktien. Das Aktienregister.ch ist heute das einzige Unternehmen, das es mit wenigen Klicks ermöglicht. Erstellen Sie Ihr perfektes Aktienbuch, das den gesetzlichen Standards entspricht!

Literatur:

- Basler Kommentar Obligationenrecht II, 5. Auflage, Basel 2016

- Bericht der KGGT über Geldwäschereirisiken bei juristischen Personen 2017

- Bericht der KGGT über die nationale Beurteilung der Geldwäscherei- und Terrorismusfinanzierungsrisiken in der Schweiz 2015

- Botschaft zur Umsetzung der 2012 revidierten Empfehlungen der Groupe d’action financière (GAFI)

- Gesetzesentwurf zu der Abschaffung von Inhaberaktien

- Gesetzesentwurf zu der Änderung des Geldwäschereigesetzes

- Erläuternder Bericht zu der Abschaffung von Inhaberaktien 2018

- Erläuternder Bericht zu der Änderung des Geldwäschereigesetzes 2018

- Public Eye, Mehr Transparenz über wirtschaftlich Berechtigte

Grafiken

Quelle: Bericht der KGGT über Geldwäschereirisiken bei juristischen Personen 2017

Geschrieben von Anna Sokolova

Anmerkungen

0 Kommentare wurden veröffentlicht.

Noch keine Kommentare.