In eigener Sache - Dividendenabwicklung mit wenigen Klicks

Das-Aktienregister.ch stellt den gesamtem Workflow von der

- Berechnung der Dividenden,

- Beschlussfassung bei der GV,

- Dokumentation im GV-Protokoll,

- über die Erstellung und den Versand der Dividendenbescheinigungen

- bis zum Download der Datei mit allen Überweisungen zum Hochladen bei Ihrer Bank

bereit. Alles in einer klaren übersichtlichen Benutzeroberfläche.

Gern möchten wir uns Ihnen vorstellen und Ihnen einen Einblick geben, wie Das-Aktienregister.ch Ihre Arbeit mit den Dividenden vereinfachen kann.

Buchen Sie eine Online-Demo und lernen Sie die Menschen und das Produkt von Das-Aktienregister.ch kennen:

Jetzt Online-Demo zum Handling der Dividenden buchen

Oder besprechen Sie Ihre Fragen mit uns am Telefon: 0445004905.

Inhaltsverzeichnis

- In eigener Sache - Dividendenabwicklung mit wenigen Klicks

- I. Was ist eine Dividende?

- II. Dividendenberechnung

- III. Mittel für die Dividendenauszahlung

- IV. Steuerpflichtige Dividende

- V. Steuerfreie Dividende

- VI. Verfahren Beantragung der Dividendenausschüttung

- VII. Voraussetzungen für die Gewinnausschüttung

I. Was ist eine Dividende?

War das Geschäftsjahr für die Aktiengesellschaft erfolgreich, erwirtschaftet sie einen Gewinn. Die Aktionäre haben einen Anspruch sich daran zu beteiligen (Art. 660 Abs. 1 OR). Die Voraussetzung dafür ist, dass die Gesellschaft über ausreichende Mittel verfügt und diese keiner Ausschüttungssperre unterliegen.

Die Dividende ist der Anteil am Reingewinn, den die Gesellschaft an ihre Aktionäre, Partizipanten oder Genussscheininhaber ausschüttet.

Dividende, deren Höhe maximal 5% des Aktienkapitals beträgt, heißt Grunddividende. Übersteigt die Höhe der Dividende 5% des Aktienkapitals, handelt es sich um Superdividende.

II. Dividendenberechnung

Laden Sie unser Cheat Sheet Dividendenberechnung als PDF kostenlos herunter.

Die Höhe der Dividende legt die Generalversammlung der Aktionäre fest. Den Gesellschaftern stehen mehrere Optionen zu. Sie können beschliessen:

- die zur Verfügung stehende Dividende in voller Höhe auszuschütten,

- ein Teil der Dividende auszuschütten,

- keine Dividende auszuschütten und stattdessen den ganzen Betrag auf das nächste Jahr vorzutragen.

Der Verwaltungsrat macht einen Vorschlag über die Verwendung des Gewinns und legt der Generalversammlung einen Gewinnverteilungsplan zur Genehmigung vor (näher zum Verfahren s. Punkt VI). Die Aktionäre entscheiden sich, wie viel Geld auszuzahlen und wie viel im Unternehmen als Reserven zurückzubehalten ist.

Beschliesst die Generalversammlung die Ausschüttung der Dividende, hat der Verwaltungsrat eine Dividendenbescheinigung an die Aktionäre auszustellen.

Das Online-Aktienbuch stellt Ihnen für die gesamte Aktionärskommunikation professionell gestaltete Dokumente zur Verfügung. Als Email direkt an den Aktionär oder aber PDF zum Ausdruck. Jederzeit und überall verfügbar.Professionelle Aktionärsunterlagen

3 Schritte zur Dividendenberechnung

Sehen wir uns ein Beispiel an:

| Aktienkapital | 500 000 |

| Anzahl der Aktien | 1 000 |

| Gesetzliche Reserven (Gewinnreserve + Kapitalreserve) | 40 000 |

| Verlustvortrag aus dem Vorjahr | - 30 000 |

| Jahresgewinn | 100 000 |

| Reservenzuweisungen | minimal |

| Statutarische oder beschlussmässige Reserven | keine |

| Maximale Dividende? | |

| Anteil des Aktionärs A, der 200 Aktien hält? | |

Schritt 1: Gewinnverteilungsplan ermitteln

Die Berechung der Dividenden basiert auf einem Gewinnverteilungsplan. Der Gewinnverteilungsplan zeigt, wie viel Geld für die Aufteilung verfügbar ist und wie dieses zu verteilen ist.

Um einen Gewinnverteilungsplan zu erstellen, müssen Sie gesetzliche und freiwillige Reservenzuweisungen sowie die Dividende vom Bilanzgewinn abziehen. Im Ergebnis bekommen Sie den Betrag, der auf das nächste Jahr vorzutragen ist.

Im obigen Beispiel ergibt sich ein Verlustvortrag aus dem Vorjahr. Zunächst müssen Sie diesen mit dem Jahresgewinn verrechnen. Daraus resultierender Betrag ist der Bilanzgewinn. Nach Abzug der Reservenzuweisungen steht er zur Verteilung frei.

Bevor Sie den Bilanzgewinn an Aktionäre verteilen, haben Sie einen Teil davon in die gesetzlichen und freiwilligen Reserven zurückzulegen. Hier gibt es weder Zuweisungen an statutarische noch an beschlussmässige Reserven, nur an gesetzliche. Die Summe der gesetzlichen Reserven beträgt 40 000 CHF, was weniger als 50% des Aktienkapitals ausmacht. Deshalb ist die Zuweisung in die gesetzlichen Reserven in Höhe von 5% des Jahresgewinns nötig.

In unserem Fall beabsichtigt die Generalversammlung die Ausschüttung einer maximalen Dividende, ohne den Rest auf das nächste Jahr vorzutragen.

Der Gewinnverteilungsplan sieht wie folgt aus (in CHF):

| Gewinnverteilungsplan | |

| Verlustvortrag aus dem Vorjahr | - 25 000 |

| + Jahresgewinn | + 100 000 |

| = Bilanzgewinn (zu verteilender Gewinn) | = 75 000 |

| - Zuweisung in die gesetzliche Gewinnreserve (5% des Jahresgewinns) | - 5 000 (5% von 100 000) |

| - maximale Dividende | - 70 000 (14% von 500 000) |

| = Saldo Gewinn-/Verlustvortrag | = 0 (Vortrag auf das nächste Jahr) |

Erledigen Sie alle Arbeiten rund um das Aktienbuch online. Schnell, effizient. Alle Dokumente mit professionellem Design. Email-Kommunikation & umfangreiche Berichte. Komplette GV-Abwicklung von der Einladung über digitale Erfassung der Weisungen bis zum Protokoll.Digitales Aktienbuch

Schritt 2: Dividende für den einzelnen Aktionär berechnen

| Dividende pro Aktie = ausgeschüttete Dividende : Anzahl der ausgegebenen Aktien |

| Dividende pro Aktionär = Dividende pro Aktie * Anzahl der gehaltenen Aktien |

Um festzustellen, wie viel Dividende der einzelne Aktionär bekommt, dividieren wir die ausgeschüttete Dividende durch die Anzahl der ausgegebenen Aktien. Dann multiplizieren wir diesen Betrag mit der Anzahl der gehaltenen Aktien des jeweiligen Aktionärs.

Für unser Beispiel berechnen wir, wie viel Dividende der Aktionär A bekommt, der 200 Aktien hält.

| ausgeschüttete Dividende | 70 000 |

| Anzahl der Aktien | 1 000 |

| Dividende pro Aktie: | 70 000 : 1 000 = 70 |

| Anteil des Aktionärs A | 70 * 200 = 14 000 |

Erledigen Sie alle Arbeiten rund um das Aktienbuch online. Schnell, effizient. Alle Dokumente mit professionellem Design. Email-Kommunikation & umfangreiche Berichte. Komplette GV-Abwicklung von der Einladung über digitale Erfassung der Weisungen bis zum Protokoll.Digitales Aktienbuch

Schritt 3: Verrechnungssteuer abziehen

Die Aktiengesellschaft ist verpflichtet die Verrechnungssteuer in Höhe von 35% von den Dividenden abzuziehen und an den Bund innert 30 Tagen zu entrichten. Die Aktionäre können die Verrechnungssteuer von der Steuerbehörde später zurückbekommen.

In unserem Beispiel kommen wir auf folgende Beträge:

| Verrechnungssteuer beträgt 24 500 (35% von 70 000) |

| Die Aktionäre bekommen 45 500 (65% von 70 000) |

| Aktionär A bekommt 9 100 (65% von 14 000) |

Der Aktionär A bekommt eine Dividende in Höhe von 9 100 CHF von der Aktiengesellschaft ausgezahlt. Die restlichen 4 900 CHF kann er bei der Steuerverwaltung seines Kantons rückerstatten lassen.

Pflegen Sie Ihre Aktionärsdaten online und laden Sie anschliessend alle notwendigen Dokumente als PDF/XLS mit einem Knopfdruck herunter. Beinhaltet Depotauszug, Dividendenbestätigung, Steuerwertbenachrichtigung, Aktienzertifikat, PDF-Aktienbuch etc.Alle Dokumente direkt zum Download.

Zusätzliche Angaben im Gewinnvertreilungsplan

- Statutarische / beschlussmässige Reservenzuweisungen

Im obigen Beispiel haben wir minimale Zuweisungen in die gesetzlichen Reserven berücksichtigt. Sollte die Gesellschaft neben den gesetzlichen Reserven noch statutarische / beschlussmässige Reserven haben, kommen diese Reservenzuweisungen in die Berechnung mit rein.

Die Zuweisungen in die statutarischen / beschlussmässigen Reserven können sowohl vor als auch nach der Auszahlung von Grunddividende erfolgen. Dazu müssen Sie entsprechenden Regelungen in den Statuten respektive im Beschluss beachten.

- Tantiemen

Ausserdem kann die Aktiengesellschaft eine besondere Vergütung an den Verwaltungsrat zahlen (Tantieme). Die Tantiemen sind nur dann zulässig, wenn die Zuweisungen in die gesetzlichen Reserven und die Auszahlung einer Grunddividende an Aktionäre erfolgt sind (Art. 677 OR).

In der Praxis sind die Tantiemen steuerlich ungünstig, deshalb erhält der Verwaltungsrat stattdessen ein Honorar.

Gewinnverteilungsplan (allgemeine Formel)

Eine umfassende Formel für Gewinnverteilungsplan enthält alle Zuweisungen inklusive Zuweisungen in die statutarischen / beschlussmässigen Reserven sowie Tantiemen.

| Gewinnverteilungsplan | |

| Gewinn-/Verlustvortrag aus dem Vorjahr | |

| + Jahresgewinn | |

| = Bilanzgewinn | |

| - Zuweisung in die gesetzliche Gewinnreserve (5% des Jahresgewinns) bis die gesetzliche Gewinnresrve + Kapitalreserve 50% des AK bilden | |

| - Grunddividende (5% des Aktienkapitals) | |

| - Tantieme | |

| - Zuweisungen an andere (statutarische / beschlussmässige) Reserven | |

| = Saldo Gewinn-/Verlustvortrag | |

Das Online-Aktienbuch stellt Ihnen für die gesamte Aktionärskommunikation professionell gestaltete Dokumente zur Verfügung. Als Email direkt an den Aktionär oder aber PDF zum Ausdruck. Jederzeit und überall verfügbar.Professionelle Aktionärsunterlagen

III. Mittel für die Dividendenauszahlung

Um eine Dividende auszurichten, muss die Gesellschaft über genügend Geld verfügen. Jedoch sind nicht alle Mittel, die die Gesellschaft im Besitz hat, für die Dividendenausschüttung geeignet.

Das Eigenkapital jeder Aktiengesellschaft besteht aus dem Aktienkapital und den einbehaltenen Gewinnen – Rücklagen, aus denen die Gesellschaft die Reserven bildet. Somit unterteilt sich das Eigenkapital in Grundkapital (Aktienkapital) und Zuwachskapital (Reserven und Gewinnvortrag).

Aus buchhalterischer Sicht sehen die drei Elementen des Eigenkapitals einer Aktiengesellschaft folgendermassen aus:

| Einordnung Eigenkapital |

| 1. Aktienkapital |

| 2. Reserven |

| 3. Gewinnvortrag |

1. Aktienkapital

Das Konto Aktienkapital erweist eine bestimmte Anzahl der Aktien zu einem festgesetzten Nennwert. Dieses Konto ändert sich durch eine Kapitalerhöhung oder Kapitalverminderung.

2. Reserven

Das Konto Reserven stellt Rücklagen dar, die die Gesellschaft aufgrund gesetzlicher Bestimmungen oder freiwillig gebildet hat. Dieses Konto dient primär einer Absicherung des Unternehmens im Fall der Verluste. Der Betrag auf dem Konto steigt, wenn die Aktiengesellschaft aus dem Jahresgewinn Reserven bildet. Die Summe vermindert sich, wenn die Gesellschaft einen Jahresverlust hat und diesen mit den Mitteln aus Reserven deckt.

3. Gewinnvortrag

Das Konto Gewinnvortrag enthält die Summe des noch nicht verteilten Gewinns. Hat das Unternehmen einen Verlust, den es nicht im vollen Umfang durch die Reserven decken kann, nennt sich das Konto Verlustvortrag. Einen positiven oder negativen Betrag übernimmt die Aktiengesellschaft auf die nachfolgende Rechnungsperiode.

Welche Mittel stehen der Gesellschaft zur Dividendenauszahlung zu?

Die Gesellschaft darf die Dividenden nur aus dem Bilanzgewinn und aus den für die Dividendenzahlungen gebildeten Reserven ausrichten (Art. 675 Abs. 2 OR):

| Einordnung Eigenkapital |

| 1. Aktienkapital |

| 2. Reserven |

| 3. Gewinnvortrag (Bilanzgewinn) |

1. Bilanzgewinn

Das Konto Gewinnvortrag zeigt den Bilanzgewinn. Das ist der Gewinn, der sich aus dem Jahresgewinn bzw. Jahresverlust sowie aus den auf die neue Rechnung vorgetragenen Gewinnen oder Verlusten aus früheren Jahren zusammensetzt (Art. 959b Abs. 2 Ziff. 11 OR).

| Einordnung Eigenkapital |

| 1. Aktienkapital |

| 2. Reserven |

| 3. Gewinnvortrag (Bilanzgewinn) |

Um festzustellen, ob und in welcher Höhe die Ausschüttung einer Dividende zulässig ist, sind die Jahresergebnisse und Vorträge aus früheren Jahren miteinander ver- bzw.

zusammenzurechnen.

Bilanzgewinn = Jahresgewinn/Jahresverlust + Gewinn/Verlust vom Vorjahr

Erstellen Sie Ihr Aktienzertifikat als PDF zum Druck online. Ohne Kosten mit professionellem Design.Aktienzertifikat Online erstellen

Weist die Bilanz einen Jahresgewinn und einen Gewinn vom Vorjahr aus, macht sich der Bilanzgewinn aus der Summe dieser Gewinne aus.

Beispiel:

| Jahresgewinn | CHF 20 000 |

| Gewinnvortrag | CHF 50 000 |

| Bilanzgewinn | CHF 70 000 |

Hat die Gesellschaft einen Verlust am Ende des Jahres, kann sie trotzdem eine Dividende ausschütten. Dafür muss der Gewinnvortrag höher als Jahresverlust sein.

Beispiel:

| Jahresverlust | CHF -20 000 |

| Gewinnvortrag | CHF 50 000 |

| Bilanzgewinn | CHF 30 000 |

Verlustvortrag aus dem Vorjahr

Geht aus der Bilanz ein Verlustvortrag hervor, kann dieser durch den Jahresgewinn übertroffen sein.

Beispiel:

| Jahresgewinn | CHF 50 000 |

| Verlustvortrag | CHF - 20 000 |

| Bilanzgewinn | CHF 30 000 |

Bilanzverlust

Aus einem Gewinn- oder Verlustvortrag des Vorjahres und dem Jahresergebnis kann sich ein negativer Saldo ergeben. In diesem Fall liegt ein Bilanzverlust vor.

Beispiel:

| Jahresgewinn | CHF 50 000 |

| Verlustvortrag | CHF - 70 000 |

| Bilanzverlust | CHF - 20 000 |

Ein Bilanzverlust schliesst eine Ausschüttung der Dividenden nicht aus. Möglich ist eine Auszahlung aus den Reserven, soweit der zur Ausschüttung stehende Betrag den Bilanzverlust übersteigt.

2. Reserven

Neben dem Bilanzgewinn kann die Gesellschaft die gebildeten Reserven für die Ausschüttung der Dividenden verwenden.

Die Reserven unterteilen sich in zwei große Gruppen: gesetzliche und freiwillige.

| Einordnung Eigenkapital | |

| 1. Aktienkapital | |

| 2. Reserven | |

| a) Gesetzliche Reserven: | |

| aa) Kapitalreserven | |

| bb) Gewinnreserven | |

| b) Freiwillige Reserven: | |

| aa) Statutarische Reserven | |

| bb) Beschlussmässige Reserven | |

| 3. Gewinnvortrag | |

Die gesetzlichen Reserven sind vom Gesetz angeordnet und sind für alle Aktiengesellschaften obligatorisch. Sie gliedern sich in gesetzliche Kapitalreserven und gesetzliche Gewinnreserven auf. Ausschüttbar sind diese Reserven nur, wenn bestimmte Voraussetzungen erfüllt sind.

Die freiwilligen Reserven sind für die Aktiengesellschaft kein Muss. Bei Bedarf kann das Unternehmen in den Statuten oder durch den Beschluss der Generalversammlung statutarische oder beschlussmässige freiwillige Reserven bestimmen.

Die freiwilligen Reserven können zweckgebunden oder frei sein. Die Auszahlung von zweckgebundenen Reserven kann die Gesellschaft beschränken, während die freien Reserven frei ausschüttbar sind.

| Gesetzliche Reserven (Art. 959a Abs. 2 Ziff. 3 lit. b und c OR) | |

| gesetzliche Kapitalreserve (Art. 671 OR) | Bestandteile des Eigenkapitals, die die Aktionäre über das nominelle Eigenkapital hinaus einbezahlt haben |

| gesetzliche Gewinnreserve (Art. 672 OR) | Pflichtzuweisungen vom Jahresgewinn |

| Freiwillige Reserven (Art. 959a Abs. 2 Ziff. 3 lit. d OR) | |

| statutarische Reserven (Art. 673 Abs. 1 OR) | Reserven aufgrund Statuten (freie oder zweckgebundene) |

| beschlussmässige Reserven (673 Abs. 1 OR) | Reserven aufgrund des Beschlusses der GV (freie oder zweckgebundene) |

Weitere Reserven

Neben den gesetzilchen und freiwilligen Reserven unterscheidet das Gesetz zwischen den Aufwertungsreserven und Reserven für eigene Kapitalanteile. Auf diese Reserven gehen wir nicht näher ein, da sie für die Dividendenberechnung nicht relevant sind.

Verwalten Sie Ihre Aktionärsdaten mit dem Online-Aktienbuch. Unsere umfangreiche und über viele Jahre erprobte Datenvalidierung weisst Sie auf fehlende oder konfliktierende Daten in Ihrem Aktienbuch hin. Ausserdem: alle rechtlichen Anforderungen werden abgeprüft.Garantiert Gesetzeskonformes Aktienbuch

1. Zuweisung in die gesetzlichen Gewinnreserven

Die Gesellschaft darf die Dividenden erst dann entrichten, wenn die gesetzlichen und freiwilligen Reservezuweisungen erfolgt sind (Art. 675 Abs. 3 OR).

Die gesetzlichen Reserven unterteilen sich in Kapitalreserve und Gewinnreserve.

Zur Kapitalreserve zählen:

- Agio

- Aufgelder

- Kaduzierungsgewinne

- weitere Zuschüsse und Einlagen durch Aktionäre.

Die Gewinnreserve bildet sich aus den einbehaltenen Gewinnen (Art. 672 Abs. 1 OR). Das vermindert die Höhe der Dividenden, verstärkt aber das Eigenkapital der Gesellschaft.

Bevor die Aktiengesellschaft den Gewinn ausschütten darf, muss sie 5% des Jahresgewinns in das Konto Gewinnreserven umbuchen. Die Zuweisung ist solange zu entrichten, bis das Konto Gesetzliche Reserven (Gewinnreserve zusammen mit der Kapitalreserve) 50% des einbezahlten Aktienkapitals erreicht. Beträgt die Summe der Zuweisungen 50% des Aktienkapitals, kann die Gesellschaft die Dividende auszahlen, ohne die Zuweisung in die gesetzlichen Reserven abzuführen.

Keine Reservenpflicht

In die gesetzlichen Reserven müssen keine Zuweisungen erfolgen, wenn das Unternehmen keinen Jahresgewinn erzielt hat. Ausschüttungen der Dividenden aus dem Gewinnvortrag vom Vorjahr sowie aus den freien Reserven sind möglich.

Höhere Zuweisungen in die gesetzlichen Reserven

Die Gesellschaft kann durch die Statuten oder den Beschluss der Generalversammlung höhere Zuweisungen in die gesetzlichen Reserven bestimmen. In der Praxis ist es ein seltener Fall.

2. Zuweisungen in die freiwilligen Reserven

Haben sich die Gesellschafter entschlossen, einen Anteil des Jahresgewinns in die freiwilligen Reserven zurückzulegen, müssen sie diese Angaben entweder in die Statuten oder in den entsprechenden Beschluss der Generalversammlung aufnehmen (Art. 673 OR). Die Höhe der freiwilligen Zuweisungen legt die Gesellschaft selber fest. Es kann sowohl ein fester Betrag (z.B. 5 000 CHF) als auch ein prozentualer Ansatz (z.B. 7% des Jahresgewinns) sein.

Die Bildung der freiwilligen Reserven ist nur dann möglich, wenn das dauernde Gedeihen der Gesellschaft unter Berücksichtigung der Interessen aller Aktionäre dies rechtfertigt (Art. 673 Abs. 2 OR).

3. Welche Reserven sind ausschüttbar?

Nicht alle Reserven stehen den Aktionären für die Auszahlung bereit. Für einige Reserven ist eine Ausschüttungssperre vorgesehen.

| Reserven | Bildung | Ausschüttbar? | Gesetzliche Kapitalreserve | Agio, Aufgelder, Kaduzierungsgewinne, weitere Zuschüsse und Einlagen durch Aktionäre | Ja, wenn: Kapitalreserve + Gewinnreserve (abzgl. Verluste) übersteigen 50% des AK |

| Gesetzliche Gewinnreserve | 5% des Jahresgewinns (nach Verrechnung mit Verlustvortrag) | |

| Freiwillige Reserven | Teil des Jahresgewinns gem. Statuten bzw. Beschluss | Ja, Verluste aufpassen |

Ausschüttung der gesetzlichen Reserven

Grundsätzlich unterliegen die gesetzlichen Reserven einer Ausschüttungssperre. Der Gesellschaft stehen diese Mittel nur dann zur Verfügung, wenn die Kapitalreserven mit den Gewinnreserven zusammen über die Hälfte des Aktienkapitals hinausgeht. Ausschüttbar ist der Teil, der die 50% des Aktienkapitals übersteigt. Ist es nicht der Fall, ist die Verwendung der gesetzlichen Reserven eingeschränkt. Bei Holdinggesellschaften muss die Summe der gesetzlichen Reserven mehr als 20% des Aktienkapitals sein.

Der Hauptzweck der gesetzlichen Reserven ist die Deckung von Verlusten der Aktiengesellschaft. Ansonsten kann die Gesellschaft diese Mittel in Zeiten des schlechten Geschäftsganges angreifen, um das Unternehmen aufrechtzuerhalten. Ferner sind gesetzliche Reserven dafür gedacht der Arbeitslosigkeit entgegenzuwirken und ihre Folgen zu mildern.

Ausschüttung der freiwilligen Reserven

Die freiwilligen Reserven kann die Gesellschaft unbegrenzt in Anspruch nehmen, falls die Statuten oder der Beschluss keine Zweckbindung für diese Reserven vorsehen (freie Reserven).

Die zweckgebundenen Reserven sind nicht ausschüttbar. Die Aktionäre können zweckegebundene Reserven in freie Reserven umwandeln. Dafür ist eine Änderung von Statuten respektive eine Auflösung von zweckgebundenen Reserven durch den Beschluss der Generalversammung nötig.

3. Vor der Auszahlung: Verlustverrechnung

Ergibt sich aus der Jahresrechnung ein Verlust,muss die Gesellschaft diesen ausgleichen, bevor sie eine Dividende ausschüttet (Art. 674 OR). Zur Verrechnung sind vor allem der Gewinnvortrag und, falls er nicht ausreicht, freiwillige Reserven zu verwenden. Erst nach der Verrechnung mit dem Gewinnvortrag und freiwilligen Reserven ist die Ausrichtung der Dividende möglich. Die künftigen Gewinne kann die Gesellschaft bis zu sieben Jahren mit den Verlusten verrechnen.

Liegen der Gesellschaft weder ein Gewinnvortrag noch freiwillige Reserven vor, kann sie den Verlust mit gesetzlicher Gewinn- oder Kapitalreserve verrechnen. Dies ist aber keine Pflicht. Die Generalversammlung darf selbstständig oder auf Antrag des Verwaltungsrats den Verlust auf die nächste Rechnungspeiode vortragen. Dies bedarf eines Antrags auf Verlustvortrag oder wenigstens eines entsprechenden Beschlusses im Protokoll zur Generalversammlung. Der Vortrag auf die neue Jahresrechnung kann teilweise oder ganz erfolgen (Art. 674 OR).

Zusammenfassen muss die Gesellschaft die Verluste in folgender Reihenfolge verrechnen mit:

- Gewinnvortrag

- freiwillige Gewinnreserve

- gesetzliche Gewinnreserve

- gesetzliche Kapitalreserve.

Das Online-Aktienbuch erstellt alle Dividendenbescheinigungen für alle aktiven Aktionäre automatisch als PDF unter Beachtung aller wichtigen Stichtage und Sondereffekten. Anschliessend versenden Sie diese bequem als Email oder Brief mit wenigen Klicks.Dividendenbescheinigung automatisch erstellen

IV. Steuerpflichtige Dividende

Die Dividenden Schweizer Gesellschaften unterliegen der Verrechnungssteuer von 35% (Art. 21 Abs. 1 i.V.m. Art. 13 Abs.1 lit. a VStG). Beschliesst die Generalversammlung eine Gewinnausschüttung, muss die Aktiengesellschaft 35% des Betrags der Eidgenössischen Steuerverwaltung (ESTV) überweisen. Die Aktionäre bekommen nur 65% der Dividende.

Steuerbelastung der Aktionäre

Das Gesetz schreibt vor bei der Dividendenauszahlung die Steuerlast von der Aktiengesellschaft auf die Aktionäre zu übertragen (überwälzen, Art. 14 VStG). Das Ziel ist die Steuerhinterziehung zu verhindern. Dies soll die Steuerpflichtigen motivieren, die Dividenden korrekt zu deklarieren und in den Büchern richtig zu erfassen.

Die Gesellschaft hat den Dividendenbetrag bei der Auszahlung um die Verrechnungssteuer zu kürzen. Diese Kürzung ist zwingend. Bei fahrlässiger oder vorsätzlicher Verletzung der Überwälzungspflicht droht eine Busse bis zu 10 000 Franken (Art. 63 VStG).

Zudem muss die Gesellschaft den Aktionär befähigen seinen Anspruch auf Rückerstattung geltend zu machen. Auf Verlangen ist die Aktiengesellschaft verpflichtet hierüber Bescheinigung auszustellen (Art. 14 Abs. 2 VStG).

Zahlstelle

Die Gesellschaft kann für die Dividendenzahlung eine Zahlstelle (z.B. eine Bank) beauftragen. Die Zahlstelle tritt als Vermittler zwischen dem Aktionär und dem Unternehmen auf. Dies sieht folgendermassen aus:

Aktiengesellschaft ➠ Zahlstelle ➠ Aktionär

In diesem Fall ist die Zahlstelle dafür zuständig die Verrechnungssteuer vom Dividendenbetrag abzuziehen, die Steuer der ESTV zu entrichten, die Dividende den Aktionären zu überweisen sowie die Bescheinigungen über die Auszahlung der Dividenden auszustellen.

Meldung

Um die Dividende zu deklarieren, muss die Aktiengesellschaft der ESTV das ausgefüllte Formular 103 einreichen und gleichzeitig die Steuer entrichten (Art. 38 Abs. 2 VStG). Dem Formular 103 sind die Jahresabrechnung bestehend aus Bilanz, Erfolgsrechnung und Anhang sowie eine Aufstellung über die Gewinnverteilung respektive ein Geschäftsbericht beizufügen.

Frist

Die Frist für die Meldung und Überweisung beträgt 30 Tage nach der Fälligkeit der Dividende. Den Fälligkeitstermin kann die Aktiengesellschaft mit Beschluss im GV-Protokoll frei bestimmen.

Achtung! Legt die Gesellschaft keinen Fälligkeitstermin fest, ist die Dividende sofort fällig. In diesem Fall ist die Dividendenauszahlung 30 Tage nach der ordentlichen Generalversammlung zu melden. Bei Nichteinhaltung der Frist muss die Gesellschaft die Verrechnungssteuer nachträglich zwingend überweisen. Außerdem kommt ein Verzugszins von 5% pro Jahr dazu (Art. 16 Abs. 2 VStG i.V.m. Art. 1 Verordnung über die Verzinsung ausstehender Verrechnungssteuern).

Meldung nur bei der Gewinnausschüttung

Die Aktiengesellschaften unterliegen der Meldepflicht nur bei der Auszahlung der Dividende. Eine Ausnahme stellen die Gesellschaften dar, deren Bilanzsumme fünf Millionen Franken übersteigt. Solche Gesellschaften müssen eine Meldung jedes Jahr unabhängig von der Gewinnausschüttung durchführen.

Rückerstattung der Verrechnungssteuer

Die Aktionäre können die Rückerstattung der Verrechnungssteuer beantragen. Berechtigt sind sowohl natürliche als auch juristische Personen (z.B. Unternehmen). Relevant sind dabei der Wohnsitz und Aufenthalt in der Schweiz bei natürlichen Personen sowie der Sitz in der Schweiz bei juristischen Personen (Art. 22 und Art. 24 Abs. 2 VStG).

1. Natürliche Personen

Natürliche Personen können die Verrechnungssteuer zurückfordern, wenn sie ihre Dividenden im Folgejahr ordnungsgemäss deklarieren (Art. 23 VStG). Abzugeben ist die Steuererklärung bei der Steuerbehörde desjenigen Kantons, in dem der Dividendenempfänger am Ende des Kalenderjahres, in dem die Dividende fällig wurde, seinen Wohnsitz hatte (Art. 30 Abs. 1 VStG).

Außerdem hat der Aktionär bei seiner Bank einen Beleg über die Dividendenauszahlung ausstellen zu lassen und diesen seiner Deklaration hinzuzufügen. Der Bankbeleg soll den Bruttobetrag, den Verrechnungssteuerabzug und die Nettoauszahlung enthalten.

Unabhängig von der Verrechnungssteuer müssen natürliche Personen die Einkommenssteuer auf Dividenden zahlen. Der Steuersatz ist einzelfallbezogen.

2. Juristische Personen

Juristische Personen (z.B. AG, GmbH, Verein etc.) müssen keine Deklaration einreichen. Stattdessen haben sie den erhaltenen Ertrag in ihren Büchern korrekt zu erfassen (Art. 25 Abs. 1 VStG).

Dividendenempfänger müssen den Antrag auf Rückerstattung der Verrechnungssteuer (Formular 25) direkt bei der ESTV einreichen (Art. 30 Abs. 2 VStG).

Juristische Personen zahlen die Gewinnsteuer auf Dividenden.

Mehr Informationen zur Besteuerung der Dividende finden Sie in unserem Artikel “Besteuerung beim Aktienbesitz und bei der Dividendenzahlung”.

V. Steuerfreie Dividende

Rückzahlung von Kapitaleinlagen

Für die Gewinnausschüttungen schulden die Aktieninhaber die Verrechnungs- und Einkommenssteuer. Anders ist es, wenn die Gesellschaft die von den Aktionären eingebrachten Kapitaleinagen, beispielsweise ein Agio, zurückzahlt. Die Reserven aus Kapitaleinlagen sind seit 1. Januar 2011 steuerlich dem Grundkapital gleichgestellt . Das bedeutet, dass die Aktiengesellschaft Teile des Aktienkapitals zurückgibt.

Dividende aus dem Konto Reserven aus Kapitaleinlagen stellt keine steuerbare Leistung dar und ist einkommens- und verrechnungssteuerfrei. Es handelt sich dabei um die Einlagen, Aufgelder (Agio) und Zuschüsse, die die Aktionäre der Gesellschaft direkt geleistet haben.

Voraussetzungen

1.Die Kapitaleinlagen muss die Aktiengesellschaft in der Handelsbilanz

→ auf einem separaten Konto verbuchen und

→ offen ausweisen (offene Kapitaleinlagen, Art. 20 Abs. 3 DBG und Art. 5 Abs. 1bis VStG).

2.Dafür ist das Konto Gesetzliche Kapitalreserven in Reserven aus Kapitaleinlagen und übrige Kapitalreserven zu unterteilen.

| Einordnung Eigenkapital |

| 1. Aktienkapital |

| 2. Reserven |

| a) Gesetzliche Reserven |

| aa) Kapitalreserven |

| (1) Reserven aus Kapitaleinlagen (Einlagen, Zuschüsse, Aufgelder) |

| (2) Übrige Kapitalreserven |

| bb) Gewinnreserven |

| b) Freiwillige Reserven |

| 3. Gewinnvortrag |

Zu den übrigen Kapitalreserven gehören die laufenden und thesaurierten Gewinne, verdeckte Kapitaleinlagen sowie offene Kapitaleinlagen, die nicht direkt von den Aktionären stammen.

Achtung!

Falls die Gesellschaft die offenen Kapitaleinlagen in der Handelsbilanz nicht gesondert ausweist, sind sie den übrigen Kapitaleinlagen zu zuordnen. Eine Umwandlung von übrigen Reserven in Reserven aus Kapitaleinlagen erkennt die ESTV nicht an.

Achtung!

Die Gesellschaft hat jede Veränderung auf dem Konto Reserven aus Kapitaleinlagen der ESTV zu melden (Art. 5 Abs. 1bis VStG).

3.Ausserdem müssen die Aktionäre natürliche Personen sein, die ihre Aktien im Privatvermögen halten.

Ermittlung des steuerbaren Teils des Gewinns

Um festzustellen, in welcher Höhe die Dividende der Verrechnungssteuer unterliegt, muss die Aktiengesellschaft den Anteil aus den Kapitaleinlagen vom Gesamtbetrag der Dividende abziehen. Im Beschluss über die Gewinnverwendung muss es deutlich erkennbar sein.

Beispiel:

| Gewinnvortrag | CHF 200 000 |

| Jahresgewinn | CHF 500 000 |

| Bilanzgewinn | CHF 700 000 |

| Gesetzliche Kapitalreserven | |

| Reserven aus Kapitaleinlagen (Betrag, der für die Ausschüttung zur Verfügung steht) | CHF 300 000 |

| Gesetzliche Gewinnreserven (Betrag, der für die Ausschüttung zur Verfügung steht) | CHF 100 000 |

| Total zur Verfügung der Generalversammlung | CHF 1 100 000 |

| Dividende | CHF 1 000 000 |

| Vortrag auf neue Rechnung | CHF 100 000 |

| Total Ausschüttung | CHF 1 000 000 |

| - Anteil Reserven aus Kapitaleinlagen | CHF - 300 000 |

| Steuerbarer Anteil übrige Reserven | CHF 700 000 |

| Übrige Reserven | CHF 700 000 |

| Davon Verrechnungssteuer 35% | CHF 245 000 |

| Auszahlung an die Aktionäre | CHF 455 000 |

| Reserven aus Kapitaleinlagen | CHF 300 000 |

| Auszahlung an die Aktionäre | CHF 300 000 |

Nimmt die Gesellschaft keine gesonderte Aufteilung der Dividenden vor, geht die ESTV von der Ausschüttung von übrigen Kapitalreserven aus. Dies hat zur Folge die Verrechnungssteuer auf Dividende.

Beispiel:

| Gewinnvortrag | CHF 200 000 |

| Jahresgewinn | CHF 500 000 |

| Bilanzgewinn | CHF 700 000 |

| Gesetzliche Kapitalreserven (Betrag, der für die Ausschüttung zur Verfügung steht) | CHF 300 000 |

| Gesetzliche Gewinnreserven (Betrag, der für die Ausschüttung zur Verfügung steht) | CHF 100 000 |

| Total zur Verfügung der Generalversammlung | CHF 1 100 000 |

| Dividende | CHF 1 000 000 |

| Vortrag auf neue Rechnung | CHF 100 000 |

| Total Ausschüttung | CHF 1 000 000 |

| Davon Verrechnungssteuer 35% | CHF 350 000 |

| Auszahlung an die Aktionäre | CHF 650 000 |

Im ersten Beispiel beträgt der Gesamtbetrag der Dividende 755 000 CHF (455 000 + 300 000), während im zweiten Beispiel nur 650 000 CHF. Bei hohen Dividendenbeträgen ist der Unterschied sehr spürbar.

Erledigen Sie alle Arbeiten rund um das Aktienbuch online. Schnell, effizient. Alle Dokumente mit professionellem Design. Email-Kommunikation & umfangreiche Berichte. Komplette GV-Abwicklung von der Einladung über digitale Erfassung der Weisungen bis zum Protokoll.Digitales Aktienbuch

Meldepflicht

Jedes Jahr muss die Gesellschaft den Geschäftsbericht oder die unterzeichnete Jahresrechnung unaufgefordert innert 30 Tagen nach Genehmigung der Jahresrechnung der ESTV einreichen (Art. 125 Abs. 3 DBG). Macht sie das nicht, kann sie die Reserven aus Kapitaleinlagen künftig nicht steuerfrei zurückbezahlen.

Dividende von Reserven aus Kapitaleinlagen

Hat die Aktiengesellschaft die Dividende von den Reserven aus Kapitaleinlagen ausgeschüttet, ist diese innert 30 Tagen nach der GV oder spätestens 30 Tage nach der Rückzahlung mittels Formular 170 unaufgefordert zu melden.

Einlagen in die Reserven aus Kapitaleinlagen

Falls im betreffenden Geschäftsjahr die Einlagen in die Reserven aus Kapitaleinlagen erfolgten, hat die AG das Formular 170 auszufüllen und an die ESTV senden. Dafür gilt die gleiche Frist (30 Tage nach Genehmigung der Jahresrechnung).

Keine Änderung – keine Meldung

Falls es keine Veränderungen im Geschäftsjahr gab, ist die Einreichung des Formulars 170 nicht nötig. Jedoch hat die AG den Geschäftsbericht oder die unterzeichnete Jahresrechnung trotzdem zu senden.

Rückmeldung der ESTV

Die ESTV überprüft die gemeldeten Reserven aus Kapitaleinlagen und teilt den zulässigen Bestand an Reserven der Gesellschaft mit.

VI. Verfahren Beantragung der Dividendenausschüttung

1. Verwaltungsrat

Grundsätzlich ist die Generalversammlung für die Genehmigung der Jahresrechnung und die Beschlussfassung über die Verwendung des Gewinns zuständig (Art. 698 Abs. 2 Ziff. 4 OR). Der Verwaltungsrat erarbeitet für sie einen Vorschlag über die Verteilung des Gewinns.

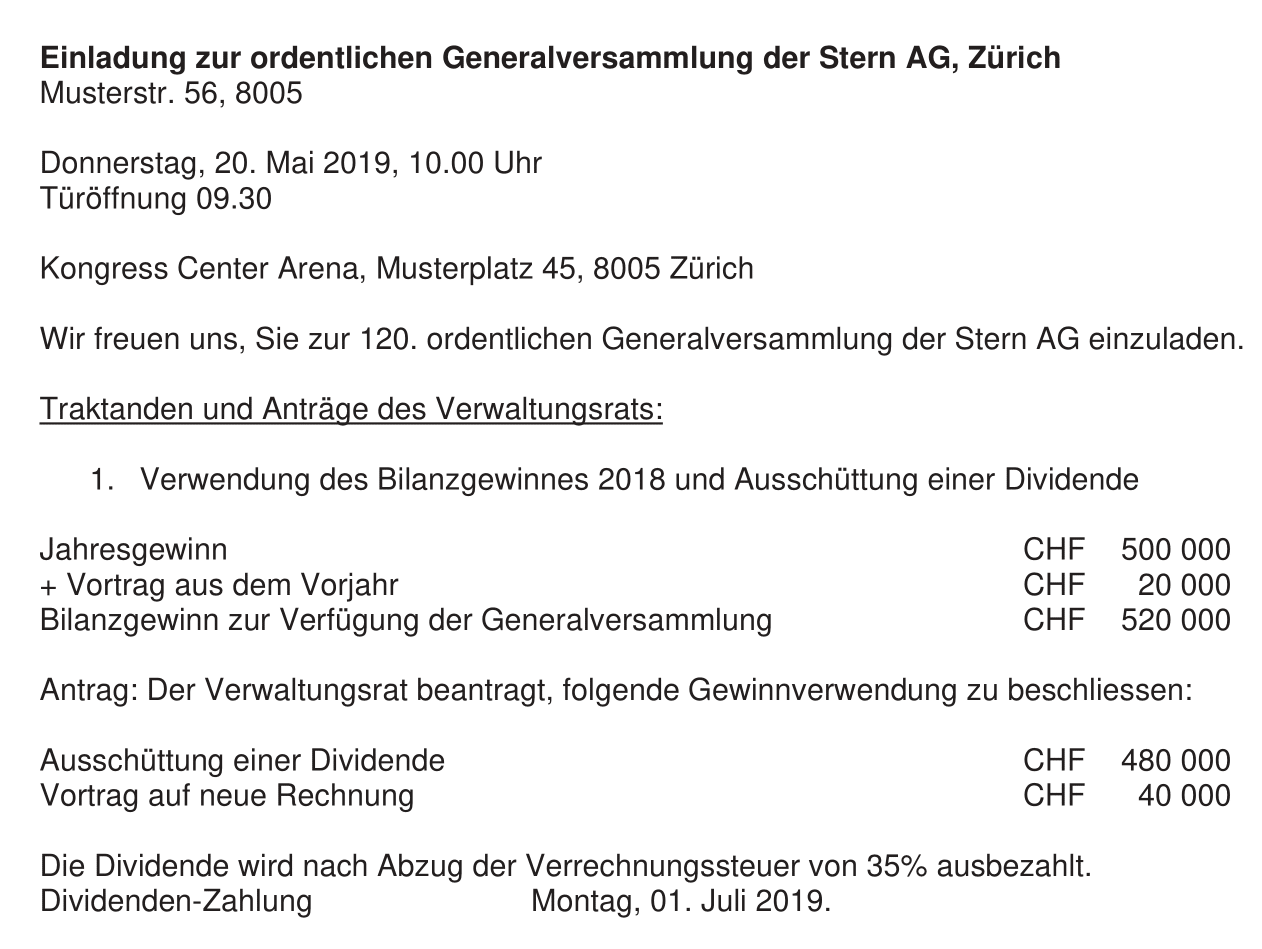

Der Verwaltungsrat erstellt eine Einladung zur ordentlichen Generalversammlung. Die Einladung enthält die Traktanden und die Anträge, insbesondere den Antrag auf die Gewinnverwendung und Ausschüttung einer Dividende (Art. 700 Abs. 2 OR).

Beispiel: Antrag auf die Gewinnverwendung

Neben der Einladung erhalten die Aktionäre eine Antwortkarte, mit der sie die Zutritts- und Stimmrechtskarte bestellen können.

Verantwortung für den Antrag über die Verwendung des Bilanzgewinns liegt bei dem Verwaltungsrat. Aus diesem Grund muss er die gesetzlichen Vorschriften kennen und wissen, ob die Auszahlung der Dividenden möglich ist. Der Verwaltungsrat ist für die Vorbereitung der Generalversammlung und die Ausführung ihrer Beschlüsse zuständig (Art. 716a Abs. 1 Ziff. 6 OR).

2. Revisionsstelle

Falls die Aktiengesellschaft revisionspflichtig ist, prüft die Revisionsstelle den Antrag des Verwaltungsrats, ob dieser dem Gesetz und den Statuten entspricht (Art. 728a Abs. 1 Ziff. 2 und Art. 729a Abs. 1 Ziff. 2 OR).

3. Generalversammlung

Die Generalversammlung beschliesst über die Ausschüttung der Dividenden (Art. 698 Abs.2 Ziff. 4 OR). Der Beschluss genehmigt oder ablehnt den Antrag des Verwaltungsrats. Innerhalb des Bilanzgewinns und der gesetzlichen und statutarischen Grenzen kann die Generalversammlung vom Antrag des Verwaltungsrats abweichen. Die Entscheidung der Generalversammlung erfolgt mit absoluter Mehrheit der vertretenen Aktienstimmen (Art. 703 OR).

Damit der Beschluss der Generalversammlung ergehen kann, muss die Jahresrechnung durch die Generalversammlung selbst oder, falls die Revisionspflicht besteht, durch eine Revisionsstelle genehmigt sein (Art. 698 Abs. 2 Ziff. 4 OR).

VII. Voraussetzungen für die Gewinnausschüttung

Die Ausschüttung des Gewinn ist möglich, wenn die Aktiengesellschaft:

- über das zur Ausschüttung verwendbare Eigenkapital verfügt und

- die vorgeschriebenen Zuweisungen an die Gewinnreserven vorgenommen hat.

Zudem sind folgende Voraussetzungen zu erfüllen:

- Die Auszahlung der Dividenden muss keine negativen Auswirkungen auf die Liquiditätslage der Aktiengesellschaft bringen (Fortsetzungsfähigkeit, Art. 958a OR).

- Es muss eine Jahresrechnung vorliegen (Art. 698 Abs. 2 Ziff. 4 OR). (Falls revisionspflichtig) Die Revisionsstelle prüft die Jahresrechnung auf die Rechtmässigkeit (Art. 728a Abs. 1 Ziff. 2) und Art. 729a Abs. 1 Ziff. 2 OR).

- Der Geschäftsbericht und die Jahresrechnung sind den Aktionären mindestens 20 Tage vor der Generalversammlung bekannt zu machen (Art. 958 Abs. 2 i.V.m. Art. 699a Abs. 1 S. 1 OR).

- Die Generalversammlung fasst einen Beschluss über die Höhe der Dividenden (Art. 698 Abs. 2 Ziff. 4 OR).

Downloads

![]() Cheat Sheet Dividendenberechnung PDF

Cheat Sheet Dividendenberechnung PDF

![]() Checkliste für Verwaltungsrat Vorbereitung der ordentlichen Generalversammlung PDF

Checkliste für Verwaltungsrat Vorbereitung der ordentlichen Generalversammlung PDF

Literatur

* Basler Kommentar Obligationenrecht II, 6. Auflage, 2024

Geschrieben von Anna Sokolova

Anmerkungen

0 Kommentare wurden veröffentlicht.

Noch keine Kommentare.